Comparateur crédit – Trouvez le meilleur taux en quelques clics

Un comparateur crédit permet de comparer les taux pratiqués par les différents organismes financiers et les banques. Notre comparateur de crédit va plus loin. En plus d’obtenir le classement des prêts les moins chers, il permet de recevoir une première réponse de principe immédiatement en ligne. Parce qu’un taux affiché n’est pas un taux accordé, avec Capitaine Banque, fini les mauvaises surprises.

TAUX: 6.99 % TAEG FIXE

MENSUALITÉS: 157,56 €

Montant : 8 000 € sur 60 mois

Frais de dossier : 0 €

Coût total du crédit : 1 453,60 €

157,56 €

6.99 %TAEG FIXE

TAUX: 7.52 % TAEG FIXE à partir de

MENSUALITÉS: 159,44 €

Montant : 8 000 € sur 60 mois

Frais de dossier : 0 €

Coût total du crédit : 1 566,40 €

159,44 €

7.52 %TAEG FIXE à partir de

TAUX: 7.52 % TAEG FIXE

MENSUALITÉS: 159,44 €

Montant : 8 000 € sur 60 mois

Frais de dossier : 0 €

Coût total du crédit : 1 566,40 €

159,44 €

7.52 %TAEG FIXE

TAUX: 8.51 % TAEG FIXE

MENSUALITÉS: 162,96 €

Montant : 8 000 € sur 60 mois

Frais de dossier : 0 €

Coût total du crédit : 1 777,60 €

162,96 €

8.51 %TAEG FIXE

TAUX: 8.61 % TAEG FIXE

MENSUALITÉS: 163,32 €

Montant : 8 000 € sur 60 mois

Frais de dossier : 0 €

Coût total du crédit : 1 799,20 €

163,32 €

8.61 %TAEG FIXE

Nous comparons les offres de plus 10 organismes financiers, en fonction du type de crédit recherché. Les offres sont classées suivant plusieurs critère, principalement le taux TAEG, les vitesses de remboursement possible et le taux d’acceptation. Les conditions détaillées du comparatif sont accessibles ici. Capitaine Banque n’est pas responsable des modifications de taux pratiquées par les organismes et pouvant conduire à des écarts de taux. Chaque demande bénéficiera d’une étude gratuite et sans engagement de l’organisme le moins cher.

Exemple pour un montant total de crédit de 5000 € sur 12 mois pour un prêt auto chez Cetelem au TAEG fixe de 1,00% (taux débiteur fixe de 1,00%) hors assurance facultative : 12 mensualités de 418,93€, Montant total dû par l’emprunteur : 5 027,13 €. Aucuns frais de dossier. Conditions de l’assurance facultative consultables sur le site de l’organisme. Les taux (Taux Annuel Effectif Global fixe) présentés sur Capitaine Banque correspondent aux taux minimum applicables et sont indicatifs pour un prêt personnel d’une durée de 12 à 84 mois, d’un montant de 5000 à 40 000€. Les taux peuvent aller de 1,00% à 12,86% et dépendent du type de projet, de la durée et du montant souhaités. Ils sont susceptibles d’évoluer après l’analyse approfondie de la demande.

Un comparateur crédit avec réponse de principe immédiate

Nos principes

C’est bien simple, l’objectif de Capitaine Banque est de permettre au client de comparer les différents taux de crédit à la consommation, et de parvenir à souscrire le crédit le moins cher. Plus facile à dire qu’à faire, dirons-nous, et pourtant, il suffit de bénéficier d’un outil performant et de réaliser une comparaison la plus exhaustive possible pour, en quelques minutes, parvenir à ses fins.

Réduire ses frais en trouvant le taux le moins cher

L’objectif principal, lorsque l’on utilise un comparateur de crédit en ligne, est de trouver le crédit permettant d’avoir le moins de frais possible. De fait, comme nous allons le voir, souscrire son crédit chez un organisme proposant un taux attractif peut permettre de réduire les frais de plusieurs centaines d’euros.

Mise en avant du partenaire qui a le plus de chances d’accepter le dossier

Connaître les taux les moins chers, c’est bien. Obtenir réellement son crédit, c’est mieux. Et malheureusement, allier les deux ne dépend pas simplement d’un comparateur crédit, mais aussi bel et bien du profil du client. En effet, certains organismes sont plus sélectifs que d’autres en ce qui concerne leurs clients. Selon que ceux-ci sont en CDI, en CDD, en fonction du montant de leur salaire, de leurs éventuels crédits en cours ainsi que de leur loyer, l’organisme de crédit peut tout à fait refuser de leur accorder le prêt désiré. De même, ceux qui sont interdits bancaires ne pourront souscrire un crédit.

Comment faire, alors ? Comment savoir quel est l’organisme le plus à même du comparateur crédit à accepter son dossier ?

Notre comparateur de crédit résout en partie ce problème en indiquant, parmi les résultats, l’organisme qui le plus à même d’accepter le dossier du client. Celui-ci peut ensuite décider de demander un crédit auprès de lui, ou non. Pour cela, il suffit de cliquer sur le bouton « demande en ligne sans engagement« . L’organisme recevra alors le dossier du client, selon les informations que celui-ci a inscrites dans le formulaire, et étudiera le profil. Il reviendra ensuite par mail auprès de l’internaute pour le notifier de sa décision.

Obtention d’une réponse de principe immédiate

L’autre particularité de notre comparateur crédit est qu’il propose au client de recevoir une réponse de principe immédiate. Cela signifie que le client connait immédiatement ses chances d’obtenir son crédit auprès de l’organisme proposé. Pour illustrer notre propos, prenons un autre exemple dans le cas d’un crédit travaux de 10 000€ sur 72 mois. Le client arrive sur le comparateur crédit, remplit le formulaire puis parvient à la page de résultats. Celle-ci se présente comme suit :

À droite des taux d’intérêt, on peut voir un bouton « obtenir une réponse ». C’est en cliquant dessus que le comparateur crédit réalise la simulation et indique au client si son dossier a une chance d’être accepté. Voici quelques exemples des résultats que l’on peut obtenir :

- Demande pré-acceptée

- Demande refusée

- Etude approfondie

Obtenir son contrat de crédit et recevoir les fonds

Si notre comparateur de crédit affiche que la demande est pré acceptée, bonne nouvelle ! Le client recevra par email un contrat de crédit de la part de l’organisme. Cette simulation, bien sur, n’est pas engageante. Pour véritablement obtenir les fonds, l’emprunteur doit signer son contrat et transmettre à l’organisme les justificatifs demandés. Cela lui permettra d’étudier le dossier afin de s’assurer que les informations renseignées dans le formulaire sont bien conformes à la réalité.

Le client recevra ensuite une réponse définitive, puis les fonds sur son compte bancaire. Ces derniers sont versés au minimum dans un délai de 7 jours ouvrés après la signature du contrat (délai imposé par la loi à tous les établissements financiers). Pour un crédit urgent, l’idéal est de faire sa demande en ligne pour gagner du temps.

Si la demande est refusée ou en étude approfondie, le client peut faire le choix d’interroger les autres organismes de son classement. Il peut ainsi multiplier ses chances d’obtenir un avis favorable. Pour cela, il suffit de cliquer sur le bouton « Obtenir une réponse ».

Comparer les taux de crédit : mode d’emploi

Réaliser un comparateur crédit ne demande que quelques minutes. En tout, trois étapes se distinguent :

1- Choisir son projet

Première chose à faire, indiquer au cours de la première étape les teneurs de son projet (voir le comparateur en début d’article), à savoir le type de crédit (crédit auto, travaux, prêt personnel), son montant et sa durée. Le taux d’intérêt du crédit variera également en fonction de ces informations.

Une fois cela fait, le client pourra cliquer sur « obtenir une réponse ».

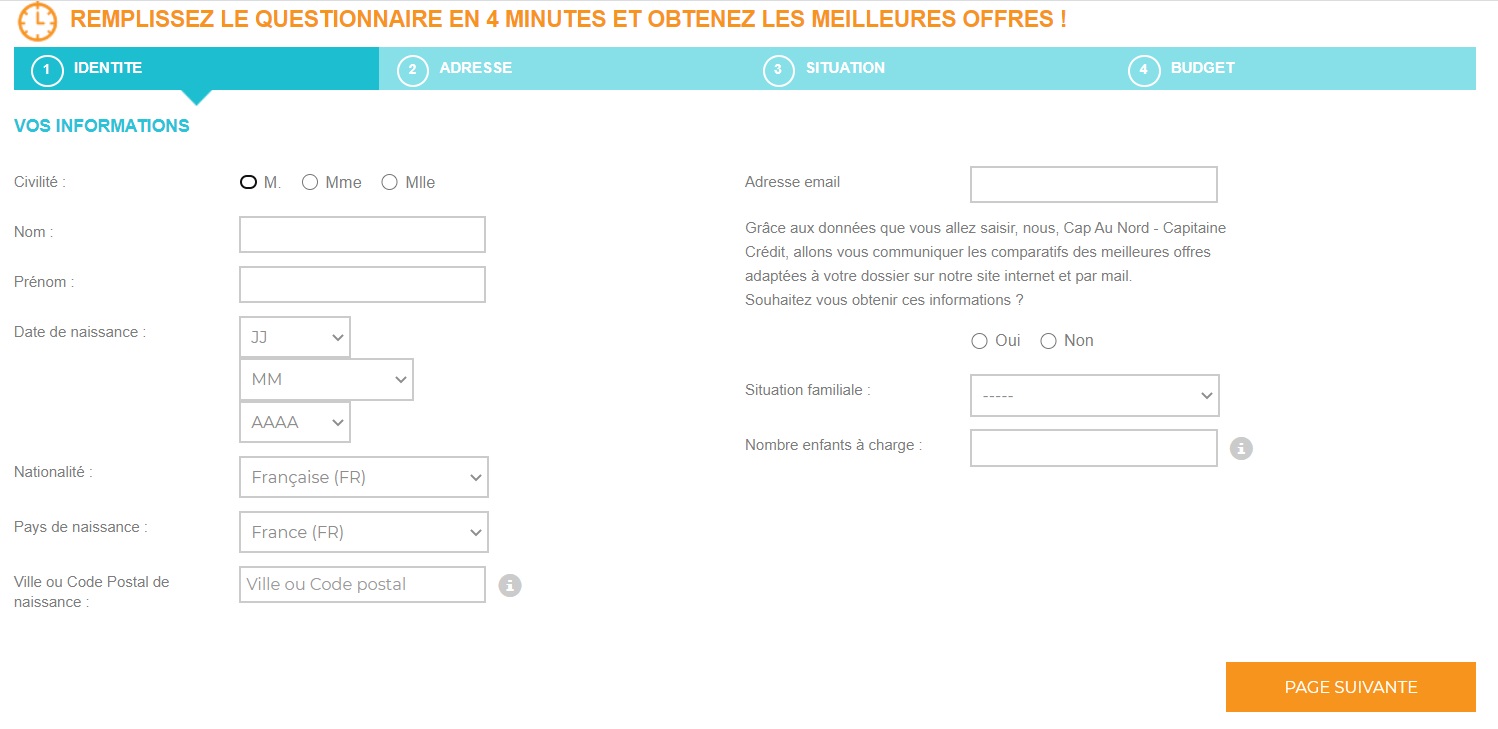

2- Renseigner ses informations personnelles

Afin de souscrire son crédit pas cher auprès de l’un de nos partenaires, il est important de renseigner ses informations personnelles. Celles-ci ne sont pas revendues à des tiers, mais uniquement transmises aux organisateurs de crédit afin que, si votre dossier est accepté, le crédit puisse être souscrit.

Le montant du salaire, les éventuels autres crédits déjà en cours, ainsi que le montant de son loyer sont des critères que les organismes prennent en compte pour décider de l’éligibilité ou non du client au prêt. De fait, en fonction du profil, il est possible que le partenaire qui propose le taux le moins cher n’accepte pas de délivrer le crédit.

3- Consulter les résultats du comparateur crédit, et obtenir une réponse de principe immédiate

Après quelques secondes d’attente, il ne reste plus qu’à consulter les résultats du comparatif crédit. Comme nous l’avons déjà expliqué, notre comparateur de crédit propose en tout trois résultats : les deux organismes dont les taux sont les moins chers, ainsi que l’organisme le plus à même d’accepter la demande. En cliquant sur le bouton « demande en ligne », les informations personnelles du client sont envoyées au partenaire afin qu’il étudie la demande.

Il est tout à fait possible d’effectuer une demande auprès de plusieurs partenaires sur notre comparateur crédit. Cela permet d’avoir plus de chances d’obtenir son prêt, car il peut arriver qu’un ou plusieurs organismes refusent le crédit.

Et ensuite ?

Que se passe-t-il une fois que le comparateur crédit a affiché ses résultats, et que le client a réalisé une demande en ligne ? À partir de ce moment, tout est entre les mains des organismes partenaires. Ce sont eux qui vont étudier le dossier du client, son projet, puis revenir rapidement vers lui par mail. Si la réponse est positive, il ne restera alors plus qu’à signer le contrat et obtenir son crédit !

Un comparateur de crédit à la consommation

Il existe plusieurs types de crédit que l’on peut souscrire dans notre comparateur crédit : le prêt à la consommation et le crédit immobilier. Notre comparateur de crédit est essentiellement spécialisé dans la première catégorie.

Au sein des crédits à la consommation, d’autres sous-genres peuvent se distinguer : le crédit auto, travaux, moto, ou encore le prêt personnel. Les premiers sont considérés comme des crédits affectés, ce qui signifie qu’ils sont réalisés dans un but précis, comme l’achat d’une voiture. Le prêt personnel est un peu différent puisque le montant prêté peut être utilisé comme le souhaite le client.

► Trouver le crédit à la consommation le moins cher

Nous proposons aussi de comparer les crédits renouvelables.

Comparateur crédit auto

Le crédit auto est le crédit affecté le plus utilisé. Comme le précise cette étude rapportée par LeFigaro.fr, presque un emprunt sur deux est destiné à l’achat d’un nouveau véhicule ! De fait, souscrire un crédit auto n’est pas toujours évident. Lors d’un achat d’une voiture neuve en concession, celle-ci proposera souvent un crédit à un taux plus ou moins intéressant. En revanche, dans le cas d’une voiture d’occasion, le client doit alors le plus clair du temps se débrouiller seul pour financer son achat. Malheureusement, sa propre banque n’étant pas forcément en mesure de proposer un taux avantageux, la solution la plus simple reste de se tourner vers un comparateur de crédit.

Afin de comparer les crédits auto, il suffit tout simplement de choisir la catégorie « prêt auto » dans notre comparateur de crédit.

Voici les principales caractéristiques du prêt auto :

- Montant : 5 000€ à 75 000€

- Durée de remboursement : 12 à 84 mois.

- Taux TAEG fixe : 0,40% à 6%

- Projet : achat de la voiture à justifier (bon de commande)

Comparateur crédit travaux

Comme son nom l’indique, le crédit travaux est utilisé afin de financer les éventuels travaux que le client souhaite effectuer chez lui : extension, décoration, rénovation… Il est cependant nécessaire de pouvoir justifier que le crédit sera bien utilisé dans ce but. En effet, il s’agit, comme pour le crédit auto, d’un crédit affecté.

Outre le crédit auto et travaux, il existe d’autres prêts affectés comme le crédit moto.

Les caractéristiques d’un prêt travaux :

- Montant : 5 000€ à 75 000€

- Durée de remboursement : 12 à 84 mois.

- Taux TAEG fixe : 0,50% à 5%

- Projet : travaux à justifier (factures, devis d’artisan)

Comparateur de prêt personnel

Contrairement aux crédits auto et travaux, le prêt personnel n’est donc pas un crédit affecté. Il est possible d’utiliser le montant du prêt pour un tout autre projet, ou plusieurs projets à la fois, comme l’achat d’une télévision, d’un canapé, ou pour financer un voyage… pour un montant qui peut grimper jusqu’à 30 000€.

Afin d’obtenir le taux le moins cher, il suffit de choisir l’option « prêt personnel » dans notre comparateur de crédit, puis de remplir le formulaire.

Les caractéristiques du prêt personnel

- Montant : 5 000€ à 30 000€

- Durée de remboursement : 12 à 72 mois.

- Taux TAEG fixe : 0,50% à 6%

- Projet : tous les projets sans justificatif à fournir

Les organismes de crédit sont plus réticents à accorder un prêt personnel, car aucun projet précis n’est à justifier. De fait, certains limiteront le montant qu’il est possible d’emprunter, ou la durée maximale de remboursement. Les prêts personnels sont souvent proposés sur 60 mois, rarement au-delà.

Un comparateur de crédit renouvelable

Notre comparateur de crédit intègre des solutions de crédit renouvelable. Il s’agit d’un prêt un peu particulier, puisqu’il ne comporte pas de taux TAEG fixe. Son taux est révisable. Autrement dit, il est susceptible d’évoluer dans le temps.

Il s’agit d’une réserve d’argent disponible qui se reconstitue au fil des remboursements. Une fois le contrat ouvert, le client peut puiser dedans en fonction de ses besoins. Il n’est plus nécessaire de se justifier. Lorsqu’il n’est pas utilisé, le crédit ne coûte rien. En revanche, quand le client s’en sert, il rembourse la somme empruntée selon le taux TAEG en vigueur.

Avec un taux élevé, proche du taux d’usure (taux maximum autorisé par la loi), ce type de crédit n’est pas économique. Il est toutefois très utile lorsque l’on a besoin d’un petit crédit (inférieur à 6 000€). Les petites sommes ont plus difficiles à obtenir par le biais d’un prêt personnel. Plus souple et plus facile accordé, le crédit renouvelable représente ainsi une alternative intéressante, à condition de le rembourser rapidement et de ne pas abuser de son caractère réutilisable.

Ses particularités :

- Montant : 500€ à 6 000€

- Durée : 6 à 60 mois

- Taux TAEG révisable : de 4% à 20%

- Petites mensualités

- Clôture automatique après deux ans d’inactivité

Pourquoi utiliser un comparateur de crédit ?

- La simplification de la recherche : un crédit facile à appréhender et présenté de façon simplifiée

- L’obtention rapide d’un aperçu des meilleures offres actuelles

- Une réponse de principe pour savoir immédiatement à quoi s’en tenir

On le comprend, le comparateur de crédit sert à la fois à gagner du temps, et permet de bénéficier du meilleur taux TAEG pour son crédit. Cette dynamique de comparaison, permise par le développement des simulateurs en ligne, offre à l’internaute la possibilité de réaliser des économies substantielles.

En 2022 plus que jamais, cette démarche est essentielle. La guerre en Ukraine a entrainé une hausse des taux d’intérêt sur les marchés. Les banques et les organismes de crédit sont obligés d’augmenter leurs propres taux, car l’argent qu’ils empruntent leur revient de plus en plus cher. En somme, obtenir une belle offre à l’heure actuelle est plus difficile qu’auparavant. Pour ne pas payer trop d’intérêts, le client doit donc prendre le temps de confronter les organismes les uns par rapport aux autres, de manière à dénicher la meilleure opportunité.

La simulation sur un comparateur pour préciser son projet de crédit

En amont, le consommateur peut se servir du comparateur de crédit pour affiner son projet. En choisissant plusieurs montants sur différentes durées de remboursement, il se fera une idée plus précise des mensualités qu’il est susceptible d’obtenir pour son projet. Rien de tel pour trouver le juste équilibre entre sa capacité de remboursement et le coût total du crédit.

Il est conseillé de ne pas emprunter au-delà de ses moyens. Un crédit doit s’intégrer sans difficulté dans le budget du foyer. En tout état de cause, si les revenus ne sont pas suffisants, le client risque de recevoir un refus de la part de l’organisme. Quel que soit le prêteur, il y a toujours une étape de vérification et d’étude du dossier. Avant de prêter de l’argent, l’organisme doit s’assurer que l’emprunteur est bien en capacité de rembourser son crédit (revenus réguliers).

Faire jouer la concurrence grâce à un comparateur de crédit

Le comparateur de crédit permet aussi de faire jouer la concurrence. D’expérience, nous savons que les organismes de crédit en ligne (Cetelem, Cofidis, Sofinco, Franfinance…) sont souvent ceux dont les taux sont les plus bas. En utilisant notre outil, le client est capable d’identifier lequel d’entre eux propose le crédit le moins cher.

Il peut ensuite utiliser la proposition obtenue pour négocier. Même si les banques ont parfois du mal à s’aligner, ça ne coûte rien d’essayer. Il suffit de prendre rendez-vous dans sa banque et de voir si le banquier est capable de faire mieux. En outre, on peut réaliser la même démarche en concession si l’on projette d’acheter une voiture.

Tout savoir sur le crédit à la consommation

Montant et durée

La mission de Capitaine Banque n’est pas seulement de proposer un comparateur pour trouver le meilleur crédit, mais aussi d’informer le consommateur sur le fonctionnement des différents types de crédit et leurs limites. Le crédit à la consommation est strictement encadré par la législation et tous les organismes sont dans l’obligation de suivre ces règles.

Par exemple, les délais de remboursement maximum sont fixés en fonction du montant du prêt :

- Montant inférieur à 3000€ : remboursement en 3 ans maximum (36 mois)

- Inférieur à 6000€ : 5 ans maximum (60 mois)

- Entre 6000€ et 75 000€ : 10 ans (120 mois)

Le montant maximum, lui, plafonne à 75 000€.

L’assurance emprunteur n’est pas obligatoire dans le cas d’un crédit à la consommation.

Envoi du dossier et pièces justificatives

- Une pièce d’identité

- Un RIB

- Un justificatif de revenu (bulletins de salaire, de pension, retraite, avis d’imposition)

- Un justificatif de domicile récent

- Pour les crédits affectés : un justificatif comme le bon de commande ou un devis

Note : la liste des pièces justificatives peut évoluer en fonction de l’organisme prêteur. Il faut donc bien consulter la liste demandée. Aujourd’hui, beaucoup d’organismes permettent à leurs clients de charger ces documents en ligne, via une interface sécurisée. Un gain de temps non négligeable. Le client est de moins en moins tenu de déposer un dossier par voie postale comme c’était le cas auparavant.

Offre de prêt et délai de rétractation

Après avoir reçu le dossier du client, l’organisme va étudier celui-ci : les justificatifs sont-ils conformes ? Correspondent-ils aux déclarations effectuées lors de la demande ?

Si tout va bien, l’organisme va alors émettre une offre de prêt au client, valable 15 jours calendaires (comprend les jours fériés et chômés). Le client est libre d’accepter ou de refuser l’offre durant cette période, ou de prendre le temps de comparer l’offre avec celle d’autres organismes. Attention, si ces 15 jours sont dépassés, alors l’organisme de crédit pourra la modifier et proposer une nouvelle offre de prêt avec, peut-être, un TAEG plus élevé.

Si le client souhaite toujours obtenir son crédit à la consommation, il devra renvoyer l’offre de prêt signée.

Les fonds ne seront cependant pas versés tout de suite. Il reste encore une étape : le délai de rétractation. De minimum 7 jours (jusqu’à 14 jours), le délai de rétractation est une soupape de sécurité qui permet au client de changer d’avis sans frais. Quel que soit l’organisme, il est impossible d’outrepasser ce délai.

Ce n’est qu’à la fin du délai que l’organisme prêteur pourra verser les fonds (le virement peut prendre entre 24h et 48h).

Attention aux taux trop alléchants

Parfois, on voit apparaître dans un comparateur de crédit des taux particulièrement faibles, aux alentours de 1%. Attention cependant à ne pas céder trop vite à l’attrait de ce taux et à bien vérifier les autres éléments comme la durée de remboursement.

En effet, il s’agit souvent d’un taux d’appel qui n’est valable que sur une durée de remboursement courte, entre 12 et 24 mois. Or, cela entraîne des mensualités de remboursement très élevées, de plusieurs centaines d’euros. A titre indicatif, un crédit de 10 000 euros sur 12 mois engendre des mensualités de plus de 800€. Rares sont les foyers qui seraient en mesure de faire face à de telles sommes.

Pourquoi proposer des taux faibles si personne ne peut obtenir le crédit ? Les organismes s’en servent comme taux d’appel pour attirer les clients. Lorsque le consommateur fait sa demande, en choisissant une durée de remboursement plus élevée, le taux TAEG proposé sera finalement beaucoup plus haut…

C’est la raison pour laquelle il est important d’utiliser un comparateur de crédit. En modulant bien le montant de crédit désiré et la durée de remboursement, le client a l’assurance de comparer des taux réalistes.

FAQ : comment obtenir son crédit ?

Qui peut obtenir un crédit à la consommation ?

De nombreux critères entrent en compte pour obtenir un prêt. Selon l’organisme, ces critères peuvent être légèrement différents, si bien qu’il est possible qu’un organisme refuse un client et qu’un autre accepte sa demande. Nous prenons chacun de ces critères en compte dans notre comparateur de crédit. On trouve par exemple :

L’âge : il faut impérativement être majeur. Les jeunes et les personnes âgées rencontreront souvent plus de difficultés à obtenir leur crédit.

- Les revenus et l’emploi : un client en CDI aura plus de chances d’avoir une réponse positive, mais une personne en CDD depuis trois ans sera aussi considérée comme étant en CDI.

- Le taux d’endettement : il est communément considéré que le taux d’endettement d’une personne ne doit pas dépasser 33%. L’obtention du crédit ne dépend donc pas seulement des revenus mais aussi des éventuels autres prêts en cours.

- Le lieu d’habitation : il faut en général habiter en France métropolitaine.

- Les personnes qui sont interdit bancaire seront automatiquement refusées

Notez qu’il n’existe pas de droit au crédit comme il peut exister un droit au compte bancaire. Ainsi, si tous les organismes et toutes les banques refusent la demande, alors le client devra se résigner à ne pas obtenir de crédit.

Que faire si mon crédit est refusé ?

Après avoir fait sa demande auprès de notre comparateur de crédit, malheureusement, voilà celle-ci refusée…

Le client peut alors essayer d’effectuer une nouvelle demande en modifiant les critères : durée de remboursement plus longue, montant moins élevé… afin de mettre toutes les chances de son côté. L’objectif est de baisser les mensualités pour essayer d’être éligible.

Une autre solution peut être d’envoyer une autre demande à plusieurs organismes. En effet, comme nous l’avons dit, tous n’ont pas les mêmes critères d’acceptation : un second organisme pourra peut-être accepter la demande. Le comparateur de crédit offre la possibilité à l’internaute de multiplier les sollicitations en ne remplissant qu’un seul et même formulaire.

Faut-il souscrire l’assurance de prêt ?

L’assurance de prêt étant facultative, elle n’est pas présentée dans notre comparateur de crédit. Dans le cadre d’un crédit à la consommation, son coût n’est d’ailleurs pas intégré au taux TAEG. Sur le marché de l’immobilier, c’est l’inverse. Etant obligatoire, l’assurance fait partie intégrante du taux TAEG.

En général, cette assurance couvre le décès et/ou l’invalidité. Si cela venait à arriver, l’intégralité du remboursement du crédit serait alors prise en charge par l’assurance. Une option permet également d’inclure la perte d’emploi, mais attention aux exclusions et au délai de carence. De plus, en cas de perte d’emploi, seules les mensualités pendant une durée donnée seront prises en charge, et non la totalité du prêt.

Il est difficile de présenter les assurances dans notre comparateur de crédit à cause des garanties et de leurs différences.

Il faut savoir qu’une assurance de prêt coûte très cher. Nous conseillons donc de comparer d’abord les crédits sans prendre en compte l’assurance et d’opter pour le crédit le moins cher. Ensuite, le client pourra se pencher sur les garanties incluses dans l’assurance de l’organisme et envisager de la souscrire ou non, en fonction de son profil (âge, profession, type de contrat…).

Comment faire un rachat de crédit ?

Notre comparateur de crédit permet également de simuler un rachat de crédit. Le rachat de crédit consiste à regrouper plusieurs crédits à la consommation, voire des crédits à la consommation avec un crédit immobilier, afin de renégocier le taux. Rassembler les crédits permet également d’étaler davantage les mensualités de remboursement afin de les faire diminuer et de bénéficier d’une meilleure qualité de vie.

Il est important d’utiliser un comparateur de rachat de crédit afin de s’assurer que le taux proposé est bien intéressant. De nombreux organismes spécialisés et banques proposent le rachat de crédit. Le rachat peut concerner des prêts personnels aussi bien que des crédits renouvelables.

► Simuler son rachat de crédit

Comparateur de crédit immobilier

Le crédit immobilier est un peu différent des crédits à la consommation, car il nécessite généralement une analyse plus complète et approfondie, voire personnalisée, du profil du client et de son projet. Notre comparateur de crédit est donc dans l’incapacité de fournir une réponse adaptée à ce type de profil. Pour y remédier, nous nous sommes cependant associés au courtier Immoprêt.

Immoprêt ne demande aucuns frais de dossier et possède un réseau de cinquante agences réparties sur le territoire français.

► Accéder à notre comparateur de crédit immobilier

Les partenaires du comparateur de crédit

Afin de trouver le meilleur taux, notre comparateur crédit interroge tous les principaux organismes de crédit. Nous mettons à jour les différents taux proposés dès que les organismes modifient leurs grilles tarifaires afin que le client n’ait pas de mauvaises surprises lors de la souscription. Notre comparateur crédit compte notamment parmi ses partenaires Cetelem, Cofidis ou encore FLOA.

En fonction du type de crédit, de sa durée et de son montant, chacun de ces organismes peut tour à tour être celui qui propose le meilleur taux. Notre comparateur crédit évolue au fur et à mesure des offres que ceux-ci proposent. Nous intégrons, par exemple, les promotions du moment, qui sont fréquentes sur le marché du crédit à la consommation, même si elles concernent surtout les petites durées de remboursement (sur 12 mois par exemple).

Liste des organismes intégrés au comparateur de crédit

- Cetelem

- Cofidis

- FLOA

- Franfinance

- Oney

- Sofinco

Cetelem

Il arrive fréquemment que Cetelem soit le plus compétitif des organismes spécialisés. Néanmoins, rien n’est systématique et cela dépend beaucoup de la durée (ici entre 3 et 84 mois) et du montant choisis par le client. Il faut également tenir compte des promotions du moment.

Cofidis

Cofidis s’en sort particulièrement bien sur les petits montants. Là encore, il est préférable de ne pas tirer de conclusion hâtive, car les taux sont toujours susceptibles d’évoluer. Pour chaque projet, il convient de faire une simulation sur notre comparateur de crédit pour être certain d’avoir un classement parfaitement à jour et personnalisé.

FLOA

FLOA, anciennement Banque Casino, fait désormais partie du groupe BNP Paribas. Spécialisé dans le paiement fractionné, l’organisme est partenaire de nombreuses grandes enseignes (Cdiscount, SFR…) désireuses d’apporter des facilités de paiement à leurs clients. Il propose aussi bien du crédit renouvelable que du mini crédit (offre Coup de pouce).

Faut-il faire confiance à FLOA ? Là encore, nous conseillons à nos clients de ne pas se fier à la réputation de tel ou tel organisme. Le mieux est de réaliser une simulation sur un comparateur de crédit. C’est le seul moyen de savoir qui est le moins cher à l’instant T.

Franfinance

Filiale de la Société Général, Franfinance se positionne parfois en tête des classements de notre comparateur de crédit. C’est le cas sur certaines durées bien précises, ou pour certains projets. Cet organisme propose tous les crédits à la consommation « classiques », ainsi que des offres spécifiques pour financer l’achat d’un véhicule moins polluant, par exemple.

Le client peut emprunter entre 500€ à 35 000€, et rembourser son crédit sur 12 à 84 mois (60 mois pour un prêt personnel). Contrairement à Cofidis, Franfinance permet à l’emprunteur de réaliser l’intégralité de sa demande en ligne, depuis la souscription à la signature électronique du contrat et l’envoi des pièces justificatives.

Oney

Mais Oney se positionne aussi sur le marché du prêt travaux, du crédit auto, du prêt personnel ou du rachat. Des offres qui sont analysées par nos experts pour établir notre comparateur de crédit.

Qui se cache derrière Oney ? L’organisme fait partie du groupe bancaire BPCE.

Sofinco

Sofinco est-il le meilleur ? Prête-t-il plus facilement de l’argent ? Impossible de répondre à ses questions. Certains clients obtiendront de très bons taux chez Sofinco, d’autres bénéficieront d’une meilleure offre en s’adressant à la concurrence. Il n’y a pas de réponse unique. Tout dépend des spécificités du projet. Le formulaire de notre comparateur de crédit permet justement de renseigner les informations clés de son dossier pour obtenir une réponse de crédit rapide et personnalisée.

Pourquoi ne pas avoir intégré les banques à ce comparatif de crédit ?

Il est très difficile, voire impossible d’intégrer les établissements bancaires à ce comparateur de crédit. Contrairement aux organismes spécialisés, les banques ne misent pas autant sur le crédit à la consommation. L’offre a plutôt vocation à contenter les clients historiques, en leur proposant des produits adaptés à leurs besoins.

Pour obtenir un bon taux dans une banque, il est nécessaire d’avoir un bon dossier et une certaine ancienneté au sein de l’établissement. Dans le cas contraire, mieux vaut passer son chemin. Bien sur, ces différences, faites en fonction des profils, peuvent difficilement s’intégrer dans un comparateur de crédit, dont l’objectif est d’apporter une réponse personnalisée au plus grand nombre.

Néanmoins, notre enquête et nos articles nous permettent de comparer régulièrement les offres des banques. Très souvent, les spécialistes du crédit à la consommation sont capables de faire mieux. C’est vers eux qu’il convient de se tourner si l’objectif est de réaliser des économies sur le coût total du crédit.

Rédigé par Julien LecronLe 15/09/2015

Modifié le 24/02/2025

L’âge : il faut impérativement être majeur. Les jeunes et les personnes âgées rencontreront souvent plus de difficultés à obtenir leur crédit.

L’âge : il faut impérativement être majeur. Les jeunes et les personnes âgées rencontreront souvent plus de difficultés à obtenir leur crédit.